新冠省思录|专访纽约联储顾问:一波主权债务违约潮或将到来

近期支付通Qpos官网注意到:刚刚过去的3月因全球市场史诗级暴跌或将以“黑色三月”之名被载入史册。疫情危机叠加经济危机,冠状病毒带给我们的这场危机有何不一样?古巴籍经济学家卡门·莱因哈特(Carmen M. Reinhart)是哈佛大学的国际金融学教授,也是全球最为知名的女性经济学家之一。她与另一名哈佛大学经济学教授肯尼斯·罗格夫合著的《这次不一样:八百年金融危机史》,研究了近800年跌宕起伏的金融史,从中世纪的货币流通问题到次贷危机,纵贯数百年的数据整合分析后指出,历史上金融危机发生的频率、持续的时间和影响程度都惊人的相似。可是,莱因哈特于4月9日接受澎湃新闻电话专访时称,“这次真的不一样”。

因为大流行病较为罕见,严重的流行病更罕见,纵观历史没有哪个时期与眼下的状况是类似的。

各个政府为“战疫”推出了大规模货币政策宽松和财政纾困计划。在莱因哈特看来,这非常有必要,因为“战争时期”就是要“不惜一切代价”。莱因哈特曾担任美国国会预算办公室经济顾问。但对于未来,她的预期仍然较为悲观。作为纽约联储的顾问委员会成员,与纽约联储一同讨论经济前景是她日常工作的一部分。从经济的角度来看,莱因哈特认为现在更像1930年代大萧条,因为这是一场完全全球性的危机。即便疫情结束,这场危机会也留下很多“后遗症”,很多企业会因此倒闭,经济很难呈现V型复苏。虽然市场较3月平静了许多,莱因哈特认为危机远远没有结束。

莱因哈特曾在国际货币基金组织(IMF)有丰富的任职经历,她非常担忧新兴市场和发展中国家会集中爆发主权债务危机。即除了企业违约潮和家庭债务违约,新兴市场还可能因为疫情冲击而无法偿还主权债务,一波主权债务违约潮即将到来。澎湃新闻:你研究了800年的金融危机史,这次危机有何不一样?卡门·莱因哈特:这是“真的”不一样(This time is truly different)。从疫情来看,上一次全球性的流行病是1918-1919年西班牙流感。与100年前的1918年西班牙流感相比,当时也相当严重,美国也进行了旅行限制等,经济活动下降到了战前的一半,但因为一战期间美国的生产力,1918年美国的实际GDP增长达9%,1919年流感肆虐时下降至1%。

可是现在由于新冠病毒的高度不确定性,经济活动迅速萎缩。从经济的层面来看,现在更像1930年代,因为这是一次完全的全球性危机。2008-2009年金融危机主要在发生11个发达经济体,中国和其他发展中经济体虽然受到了波及,但中国很快又恢复到了两位数的增长,新兴市场也很快呈恢复V型复苏。也就是说,2008-2009年主要是发达国家的危机。1980年代新兴市场遭受很大危机(1982年墨西哥债务危机),没有波及中国,只影响了美国、亚洲部分地区,其他发达国家受到的影响也不大。

只有1930年大萧条是全球性的大危机。我还需要强调的是,2008-2009年中国经济快速增长,拉动大宗商品价格从而让其他发展中经济体也从中受益。现在大宗商品价格大跌,全球贸易巨幅萎缩。如果看到WTO(世界贸易组织)昨天发布的消息,2020年全球商品贸易预计将下降至32%。因此,我从三个层面分析认为这次危机与30年代很像:危机的全球化程度、贸易萧条程度、大宗商品价格大幅下跌。

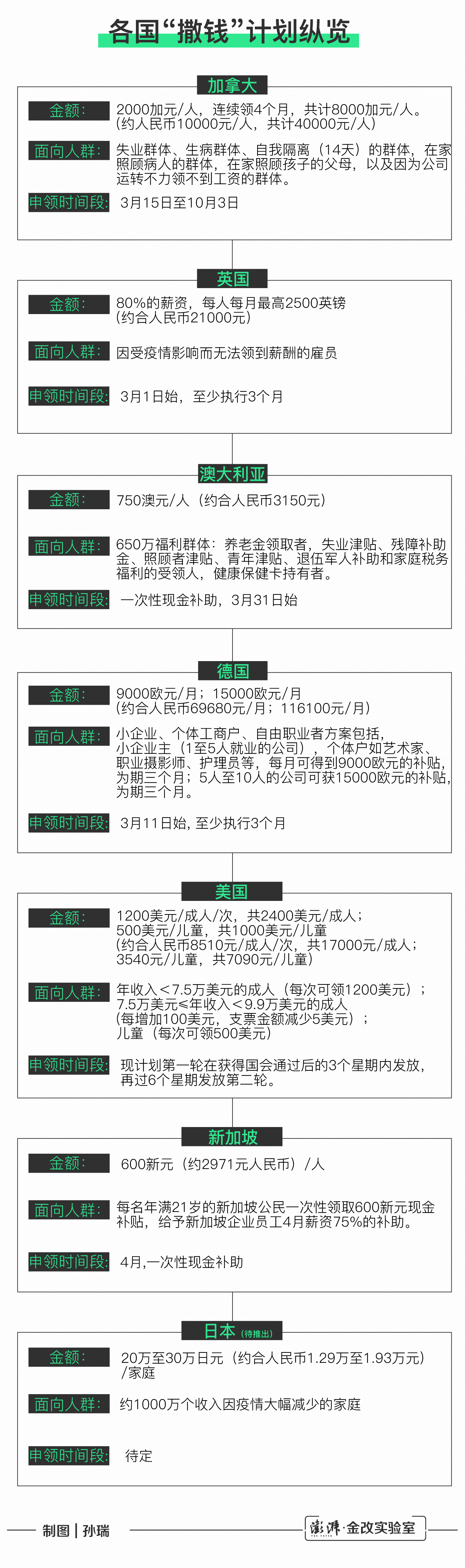

第四点,如果看股票市场的风险厌恶程度,二战以来市场的波动剧烈程度,只有1987年10月的黑色星期一能与今年的黑色3月相当。纵观历史,今年市场如此之高的波动性,要与2009年、1931年、1982年的几次危机放到一起比较,也更像1930年代的全球性大衰退。总之,放到历史的语境中,你会发现这次危机的严重程度很像上个世纪30年代初期。澎湃新闻:为了应对疫情,主要国家都采取了史无前例的救助计划,包括美国,我们需要担心政府过度举债吗?卡门·莱因哈特:在这里我想强调一点,我们与30年代的主要不同就在于政策应对,无论是货币政策还是财政政策。美联储不仅将利率降到零,更重要的是,还每天都在动用工具向市场提供信贷支持。从政策应对来看,美国和其他主要国家的政策应对更像是在战争时期,而非和平时期。在“战疫”时期,主要央行,如美联储和欧洲央行,更为担心的是“战争”何时结束,而不是债务问题。在战争期间,取得战争胜利才是最重要的考量。挑战在于,全球经济会是下一个“战场”,是“战疫”结束后的下一个“篇章”。因此,现在更像是战争状态的刺激。比如,中国在2008-2009年推出的刺激规模也很大,当时这个计划也很受争议,但首先得推出一个刺激计划解决问题。这与我们现在的担心有些类似。澎湃新闻:很多国家的纾困计划还包括直接为民众发钱,这也是从来没有过的。卡门·莱因哈特:这个做法很有必要。因为当前不是传统意义上的衰退。次贷危机用29周的时间达到的状态和处境,我们这次在3周内就达到了。所以刺激政策也需要非常及时,采取非常政策很有必要。你要看到,这并非传统商业周期那样的缓慢的衰退,经济活动因为社交隔离等政策而突然停止。这个时期出台的也就不是“标准”的财政刺激政策。 多个国家的纾困计划还包括直接为民众发钱,这是历史上从来没有过的。莱因哈特认为这个做法很有必要,非常时期需要采取“非常”政策。

多个国家的纾困计划还包括直接为民众发钱,这是历史上从来没有过的。莱因哈特认为这个做法很有必要,非常时期需要采取“非常”政策。

澎湃新闻:市场现在已经略为稳定下来了,可以说因为美联储的一揽子政策,成功避免了一场金融危机吗?卡门·莱因哈特:如果说这是一场更大的危机,是的。已经避免了?我不这么认为。我非常担忧新兴市场和发展中国家。我们能看到高收益信用市场和低收益信用市场的显著分化。我们很可能面临的,不仅是全球企业债务违约潮,家庭债务违约潮。我们还会看到一些新兴市场遭受冲击,他们将很难偿还他们的债务。所以我们极有可能看到一波主权债务违约潮。澎湃新闻:IMF也遇到了自成立以来的最大危机,超过一半的成员国申请救助。这意味着什么? IMF会否发生巨大的变化?卡门·莱因哈特:数量还不止这些。会有很多新兴市场要求债务延期,由于很多新兴市场和发展中国家没有财政刺激的空间,也没有货币政策宽松的空间。IMF要应对新兴市场的融资需求,迅速设立融资工具,IMF可能需要与其他机构和政府的项目合作,因而需要全球都愿意支持这些国家延付债务以应对疫情。

当前新兴市场的资金需求是非常巨大的,包括私人部门的公共部门。这里还要提到中国,中国是世界上100多个国家的债权国,这当中很多都是世界上最贫穷的国家。因此,这对中国也是挑战。回到IMF的问题上。这场危机肇始于公共卫生危机,而不是经济危机,IMF的机制并不是因此而设置。回顾IMF应对的亚洲金融危机1997-1998,2008-2009年次贷危机等等,IMF应对了很多市场波动和不同层面的救助,救助过不同的国家和他们的银行系统。可是,100年来我们几乎从来没有遇到过这样的危机。这更是世界卫生组织的领域,而不是IMF的所长。澎湃新闻:IMF和世界银行为代表的布雷顿森林体系需要怎样的改革?疫情会加速变革的发生吗,还是会造成其他可能的更让人出乎意料之外的后果?卡门·莱因哈特:金融危机爆发前的10年,世界贸易每年以平均6%的速度增长,金融危机后的10年里,新增全球贸易额显著下降,每年增长率下降至2.5%。在新冠肺炎疫情暴发之前,全球贸易就已呈现放缓之势,再加上这次危机的深度和广度,全球贸易额会更为剧烈地下滑。我们已经看到这样的趋势。也就是说,我们过去的全球化会遭遇更加沉重的打击。就金融系统而言,至少在短期内,美元作为外汇储备货币的地位会得到加强。我们已经看到美国国债被抢购,全球出现美元荒。美联储扩大了货币互换的规模,还推出了临时性的回购便利工具。央行们可以直接通过纽约联储与美联储进行交易,将其在美联储持有的美国国债作为抵押,再换出美元。各国央行们有了更多的渠道获得美元。虽然说眼下这些机制都是暂时的,但是市场每天都在变化,很有可能这些机制会一直存在。还需注意到这也意味着市场的风险厌恶程度之高。罗伯特·席勒也指出,在上个世纪30年代后的很长一段时间里,风险厌恶都维持在较高的水平。这是这次危机的另一个国际性遗留问题,很难说当前市场的风险厌恶状态会否也持续很多年 。(本文来自澎湃新闻,更多原创资讯请下载“澎湃新闻”APP)支付通Qpos,一款集合刷卡,支付,二维码支付和云闪付的多功能智能型手机POS机,现面向全国招收代理加盟商!5年手机POS机稳定运作经验,数十万用户稳定安全使用的体验,绝对是您不错的选择!欢迎加盟支付通Qpos!